L’objectif de cet article est de présenter les différents types de financement d’une croissance externe et de savoir les différencier.

L’effet de levier financier : LBO, MBO, MBI, OBO

Dans l’ère moderne, où nos sociétés évoluent rapidement, la dette est souvent utilisée afin de pouvoir financer des projets ou des entreprises en se basant sur les profits futurs que ces derniers sont en mesure de rapporter : les « future cash flows ».

Différents types de montages financiers existent. Ils permettent d’élaborer des stratégies hétéroclites tout en restant sur le même principe de base.

Qu’est-ce qu’un LBO ?

Un LBO, pour Leverage Buy Out, est un montage financier qui permet de lever une somme conséquente de dette. Souvent dans le but de racheter une entreprise, tout en basant le remboursement de cette même dette sur la capacité de l’entreprise cible à générer des profits.

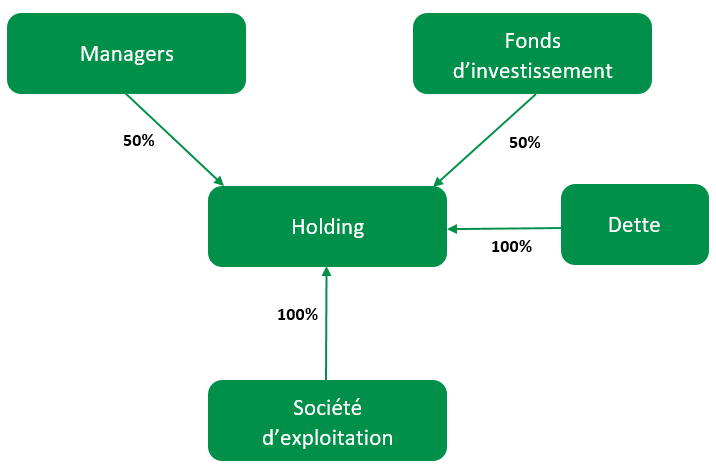

Tout d’abord, une holding est créée. En effet, c’est cette structure qui possédera la dette. Cette même dette se rembourse par le biais des remontées de dividendes de la société d’exploitation. La holding détiendra la totalité des parts sociales rachetées durant le deal de l’entreprise cible.

Le mode de financement est souvent sur la base de :

- 25% d’apport

- 75% de dette

Le financement de l’apport se fait généralement par l’arrivée d’un fonds d’investissement au capital ou par les investisseurs directs de la société qui souhaitent acquérir la cible.

Le financement de la dette se fait principalement auprès des banques. D’autres institutions comme BPI France peuvent être sollicités. La mise en place du LBO peut solliciter plusieurs banques/institutions afin de partager le risque.

Les différents types de dettes :

Il existe 3 dettes pour financer un LBO :

- La dette senior : c’est une dette qui dure entre 5 et 7 ans et qui se rembourse par annuités progressives et annuelles. Ce type de dette comporte des intérêts élevés comptes tenus du risque encouru par la banque qui est important.

- La dette mezzanine : lorsque la dette senior ne suffit pas à financer un projet LBO, on peut y ajouter une dette mezzanine. Cette dette est un complément. Elle est subordonnée à la dette senior. Elle prend généralement la forme d’obligations convertibles. Elle se trouve à mi-chemin entre les fonds propres et la dette classique. Son taux d’intérêt est plus conséquent que la dette senior, car le risque encouru est plus haut. En général, sa maturité va de 7 à 9 ans.

- La dette in-fine : c’est le troisième type de financement d’un LBO. Cette dette est remboursable à échéance, seul les intérêts et l’assurance sont payables durant le contrat. Le taux d’intérêt augmente encore pour rémunérer le risque. Le capital se rembourse à échéance du prêt. Elle se constitue en fonds propres de la société cible.

Généralement, la banque prévoit des covenants (clauses coercitives) afin de garder un minimum de contrôle. Le LBO comporte beaucoup de risque. Les covenants sont des conditions sine qua non à l’obtention du prêt. Elles se matérialisent par des règles imposées par la banque au futur gérant. Ce sont des garanties. Par exemple, la banque peut nantir une part sociale de la holding pour vérifier qu’il n’y a pas de changement dans l’actionnariat. Elle peut aussi limiter le montant des dividendes pris pendant les 3 premières années.

Le tax shield

Les dividendes sont défiscalisés à hauteur des intérêts de la dette. Cela s’appelle le «Tax shield». Il se calcule comme suit :

- Taux bancaire de 4%

- Taxe IS = 25%

L’intérêt de l’emprunt se réduit de 4% à 3% grâce à la taxe.

Kd = 4%*(1-25%) = 3%, le coût réel de la dette est de 3%.

La holding pourra déduire de l’impôt les intérêts de la dette. Ce qui contribue à améliorer l’effet de levier financier et permet un avantage fiscal.

Le LBO est la structure la plus utilisée, car c’est la plus courante sur le marché de la fusion-acquisition. Il existe cependant d’autres modèles plus spécifiques qui permettent de diversifier les montages.

Le MBO, lorsque les managers veulent monter au capital

Basé sur le même principe que le LBO, ce montage financier permet aux managers d’une entreprise de prendre des parts du capital de cette même société sans devoir apporter la majorité des fonds.

C’est un mode de fonctionnement très avantageux du point de vue du risque. Les personnes clés de l’entreprise restent présentes, ce qui ne déséquilibre pas le fonctionnement de la société.

Généralement, c’est avec l’aide d’un fonds d’investissement que les managers vont fournir l’apport nécessaire au rachat de tout ou partie de leur entreprise. Une holding porte la dette qui sera servie par les profits de la société d’exploitation.

La holding détient 100% des parts de la société d’exploitation. Les investisseurs détiennent les parts de la holding en fonction de leur implication. Comme les managers, le fonds d’investissement ou encore le dirigeant, s’il choisit de ne pas céder la totalité de ses parts.

Le MBI, un changement drastique

Basé sur le même principe que le MBO, le MBI est un changement de l’actionnariat. À la différence près que l’équipe de managers historiques ne reste pas en place. On nomme de nouveaux managers. C’est pour cela, que l’on appelle cette opération «Management Buy In». Ce sont les fonds d’investissements qui utilisent le plus le MBI. Ils ont des équipes de managers dédiés dans le but d’augmenter la rentabilité d’une entreprise afin de la revendre le plus cher possible d’ici 3 à 7 ans. Le fonds d’investissement souhaite maximiser son IRR avec ce type de modèle.

Le MBI est très risqué, car aucune personne clé n’est gardée au sein de l’entreprise. Les nouveaux managers vont donc devoir composer avec les fournisseurs, les clients, les salariés et les autres parties prenantes qu’ils ne connaissent pas. Le risque principal est alors le déséquilibre d’une structure qui marchait jusqu’alors. L’entreprise pourrait subir les conséquences de ce changement important. Généralement, les managers de MBI sont spécialisés pour ce type de situation qui comporte beaucoup d’enjeux et de stress.

L’OBO, une cession à soi-même

Lorsqu’un dirigeant, souhaite bénéficier de son patrimoine, ou transmettre ce dernier plus aisément, il peut faire un OBO, «Owner Buy Out». Cette opération change peu de choses pour la société d’exploitation, car le dirigeant et les équipes restent dans l’entreprise. Le dirigeant garde le contrôle de son entreprise, car il reste l’actionnaire majoritaire.

Dans le secteur de la PME, le patrimoine des dirigeants est très peu liquide, du fait que leur société ne soit pas côté sur un marché réglementé. Ils ont donc parfois recours à l’OBO pour jouir de leur capital tout en gardant leur société et leur activité.

Dans ce cas de figure, le dirigeant crée une holding qui portera la dette et qui sera propriétaire des parts sociales de la société d’exploitation. Les propriétaires de la holding seront un fond qui entre au capital de façon minoritaire et le dirigeant. Il arrive parfois que le dirigeant garde la totalité des parts sociales de son entreprise.

Une fois cette étape finie, le dirigeant dispose d’une partie de son capital et la société d’exploitation remboursera l’emprunt à la holding qui remboursera à son tour la banque.

Généralement, dès que la holding a remboursé une partie de la dette, elle fusionne avec la société d’exploitation.

En résumé

Toutes ces opérations ont en commun de faire un appel massif à la dette afin de financer différents projets de haut de bilan.

Ces opérations, souvent utilisées par les fonds d’investissements, sont à destination des dirigeants qui souhaitent modifier la structure de leur entreprise afin de la céder, de la développer ou de réduire voire augmenter leur implication au sein de leur entreprise.